この記事は約7分で読めます

エリオット波動論は特にFX、バイナリーオプション、仮想通貨トレードで使われる周期トレードを応用した相場分析法です。「今のチャートは、トレンドのどの段階にあるのか」「今後の方向性を判断する」ための相場環境や、ライントレードなど組み合わせて使われます。

エリオット波動論を使った手法はたくさん存在しますが「何をどう使っていいかわからない」という方も多いのではないでしょうか。バイナリーでエリオット波動論をゼロから解説し、実際にどう使うべきなのかもお伝えします。

悩み別トレード上達マップを

期間限定で配布中

斉木勇一(サイキックス)

論理的アプローチを得意とするトレーダー、システムエンジニア。バイナリー歴8年、為替歴13年。震災をきっかけに相場の世界へ足を踏み込む。長い下積みを経て2015年に脱サラ。やっと勝てたと思ったら、今度は業者に約1000万出金拒否される。 著書「ロジカルトレーディング」「Profit Quadrant」(全文英語)。専門誌「FX攻略.com4月号」、単行本「ボリンジャーバンドで稼ぐトレーダーのFX戦略」掲載。自作インジケーターのDL数は100万回超え。サイキックスの略歴はこちら

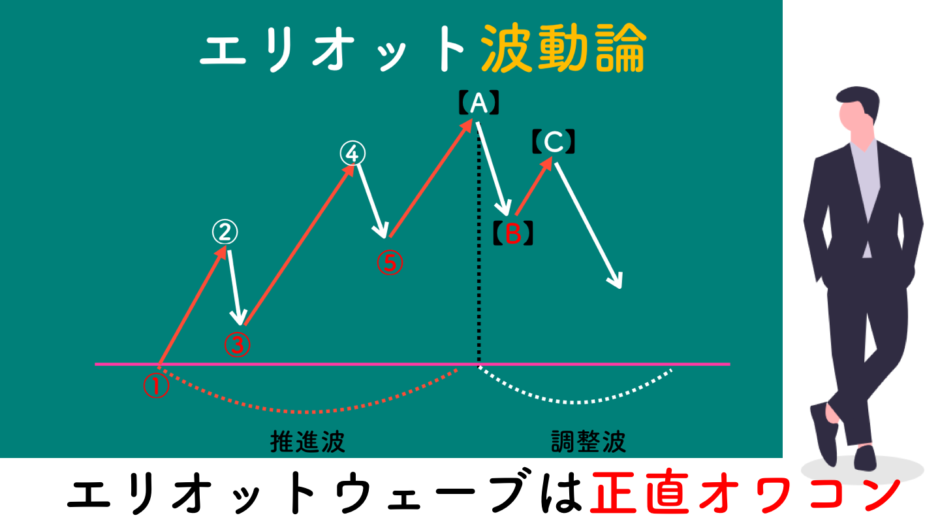

【A】下降→【B】上昇→【C】下降

エリオット波動論とは…チャートは「推進5波・調整3波」の規則持って動きやすいという考え方を軸にして作られたテクニカル論(※上昇トレンドの場合)

推進5波は、「上昇→下降→上昇→下降→上昇」という5つの連続したトレンドの波が1つのセットとなっており、調整3波の場合は「下降→上昇→下降」という3つのトレンドの波が1つのセットとして構成されています。

要は相場は不規則に動いているように見えて「推進波と調整波の繰り返しの規則的な動き方で動いているよ」というのがエリオット波動の考え方

エリオット波動のルール

- 第1波の高値を第4派の安値が割ってはいけない

- 第2波の安値を第1波の安値を割ってはいけない

- 第3波が推進波の中で、最も大きい必要がある

エリオット波動には、原則となる波の数え方のいくつかルールがあります。

エリオット波動の波ごとの特徴

等がありますが、ここでは割愛します。またエリオット波動をフィボナッチリトレースメントと組み合わせたり、値幅観測論を合わせて使う手法も存在します。

エリオット波動はそもそもが曖昧なツールであり、絶対的な原則を除き、色んな解釈や流派が無数に存在します。

「何をもって調整波とするのか」「明らかにチャートがエリオット波動に当てはまらないときにどうするのか」「エクスパンションの捉え方」など細かいルールの違い無数に存在するので、一律に何が正しいというのはありません。

悩み別トレード上達マップを

期間限定で配布中

一般的に、エリオットはどうが使えない理由として以下のような理由があげられます。

- こじつけで既に完成しているチャートに対して無理やり理由付けをしているだけ

- エリオット波動が効いている場面は限定的である

- 主観性が強く、再現性がない

エリオット波動はこじつけが強い

エリオット波動は不確定要素多いがあまりに、再現性がなくこじつけが強くなってしまうという欠点があります。

例えば、エリオット波動を実際に手法として落とし込む際に、以下のことを決めなければいけません。

- どの大きさの波を推進波、調整波として認識して、ノイズとするのか

- 調整派だと思っていたものが、トレンド転換で新しい推進派に切り替わった時どうカウントするのか?

- カウントが途中で終わった場合はどうすればよいか?

- エリオット波動の例外ルールはどのように判断すればよいのか?

- 高値切り上げ、安値切り下げといった不規則な相場はどうカウントするのか?

- レンジ相場の時にはどうすればよいのか?(波をカウントしないレンジはどのような条件か)

エリオット波動の開発者の書籍や関連書籍などを読んでも、手法自体にフワフワしている部分がありすぎて、リアルトレードでエントリーする際に手法に落とし込みづらい。

実際のチャート分析を行う時には、手法に再現性を必ず持たせる必要があります。AさんとBさんとCさんが同じ手法を使ったら、同じところでエントリーして同じ結果になっていければならないのです。その点、エリオット波動は主観性が強く、再現性がないため、手法として破綻しているのです。

1872年に考案されたエリオット波動論が、現代まで愛用者が多いのは、勝てるからではなく「後からなんとでも言えてしまう」「人によって波形の捉え方の変化が起きてしまう」という曖昧性、後付け性が大きいことが大きい理由でしょう。

描画ツールであるのに先行指標ではないから

エリオット波動は、完成したチャートに対して波を認識して、描画することは簡単なものの、実際の動いているチャート、波が完成していない状態で波を予測するのは非常に難しいです。

エリオット波動を使った手法は、描画ツールを使った裁量トレードであり、一般的には水平線やトレンドラインを使ったライントレードに近いトレード手法として位置付けられています。ただエリオット波動と水平線、トレンドラインの決定的な違いは、ラインが将来の価格を予測するための先行指標なのに対し、エリオット波動はチャートの動きに遅れて反応する遅行指標であるという部分です。

一般的なエリオット波動の条件で波を自動でカウントしてくれるMT4インジも作ったことがありますが、イマイチでした。エリオット波動で過去チャートを解説するのは簡単。ただ未来の値動きを当てられる手法ではない。

「エリオット波動は最強トレード手法だ」といってる方をたまに見かけますが、都合の良いところだけ切り取ってきて、使えてないところは目立たないから自分の脳内で勝手に無視してるだけっていうのがほとんどでした。

曖昧性が大きい、再現性がないなどの理由からエリオット波動を直接的にエントリーで使うことは現実的ではないでしょう。自分でバックテストを取れないのに波形、値幅、エリオットなどを突き詰めても聖杯探しの沼にハマるだけです。

方でエリオット波動は「相場を見る上でのたくさんの気づき」を与えてくれた当時の相場分析においての革命的な存在です。エリオット波動を直接トレードに取り込むというより「エリオット波動の考え方をトレードに応用する。」といった形が一番理にかなっていると考えています。

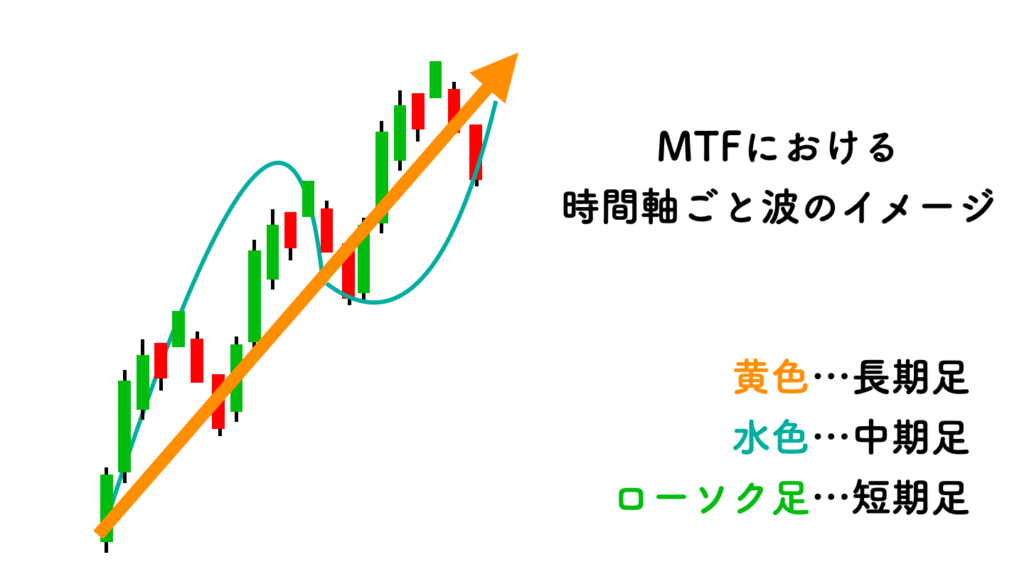

大きな波の中に小さな波が含まれているという考え方

エリオット波動で推進波、調整波を引こうとする時、チャートの波(サイクル)をみてみると、実際のチャートは教科書通りの綺麗な直線の上げ方をしてくれるわけではなく、さらに細かい調整を挟みながら形成されていることに気づくことができます。エリオット波動をみることで「どの波を波として捉え、どの波を無視しているのか」を意識できるようになります。

波の中に波が含まれているという見方

エリオット波動には「前の局面を見た上で必ず定義付けをする」というルールが含まれています。

- 1波が起こらないと、2波はないし、3波も起こらない

- 5波が起きないと、調整ABC波は発生しない

今の値動きの1つ前の局面に対しても定義づけされているのがわかりますね。例えば、RSI(期間14)の30と70の逆張りであれば、どんな状況であっても現在値から「14本分のローソク足」に対してしかアプローチをかけていない。

つまりチャートに対しする視野がかなり狭い。

相場は直近の値動きだけでできているわけではないため、自分なりに局面の定義をつけ前の局面にも条件づけすることは勝つ上で必要不可欠で、必ずエントリー前に相場環境自体にに定義付けをするようにしましょう。(例:3回高値が切り上がってからでないとロングエントリーしない)

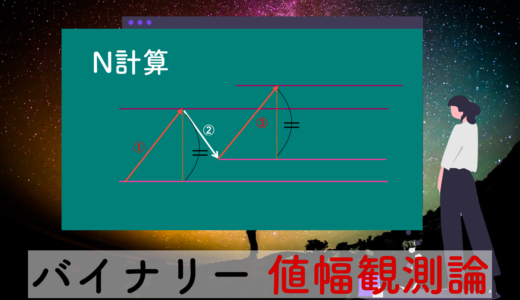

値幅観測論やフィボナッチとの組み合わせ

エリオット波動は「波の段階に応じて反発されやすい値幅がある」と仮説をもとに、値幅観測論やフィボナッチリトレースメントと組み合わせて使用されます。

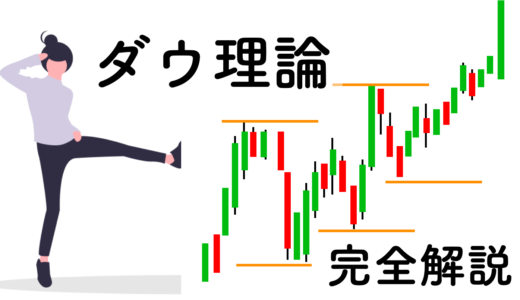

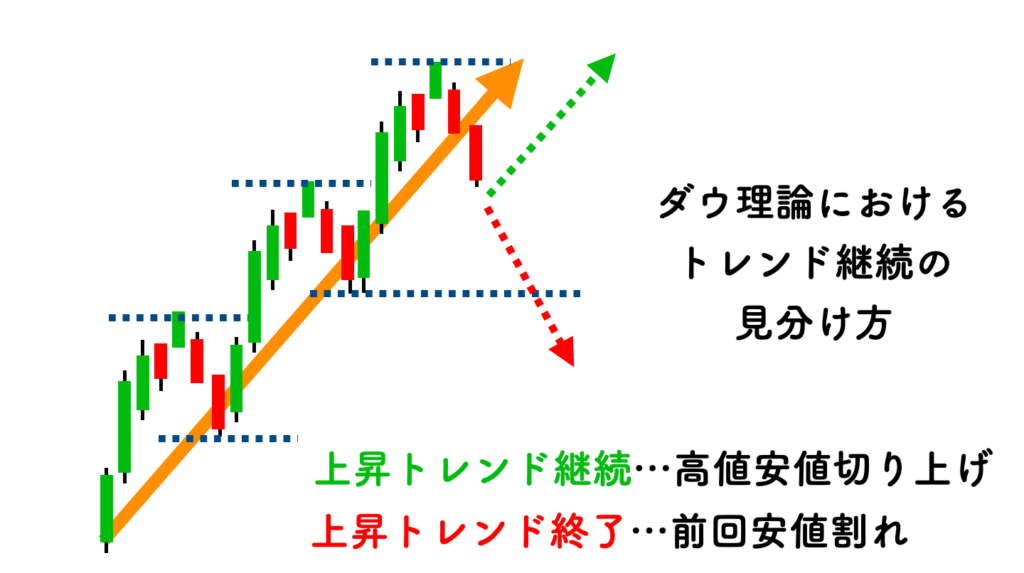

ダウ理論とエリオット波動の組み合わせ

エリオット波動の基本原則には「第1波の高値を第4派の安値が割ってはいけない」などトレンドの定義づけが「極めてダウ理論の考え方」と近いです。

ダウ理論を学ぶことでエリオットを学ぶことにもなり、逆もまた然りです。ダウ理論については以前解説してますのでどうぞ。

悩み別トレード上達マップを

期間限定で配布中

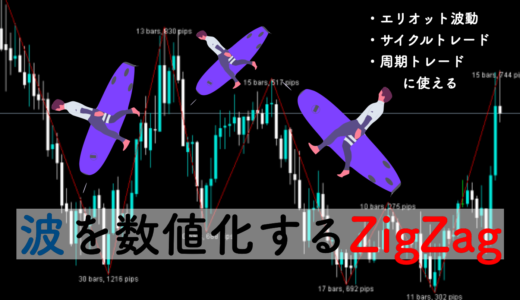

前回高値と安値を数値化してくれるZigZag

エリオット波動の原則である「第3波が推進波の中で、最も大きい必要がある」など、エリオット波動をトレードで使用する際には、波のサイズに着目する必要がある場面が多々あります。このジグザグのインジケーターは、波のサイズをpipsで表示してくれるのでエリオット波動の曖昧性をカバーするのに役立ちます。

現在価格から一定の値幅水準に自動でラインを引くインジ

エリオット波動の考え方には共感できる部分もありますが、現代のチャートにそのまま当てはめるのは危険です。

相場で生き抜くためには「曖昧性をいかに排除するか」 これにかかってます。

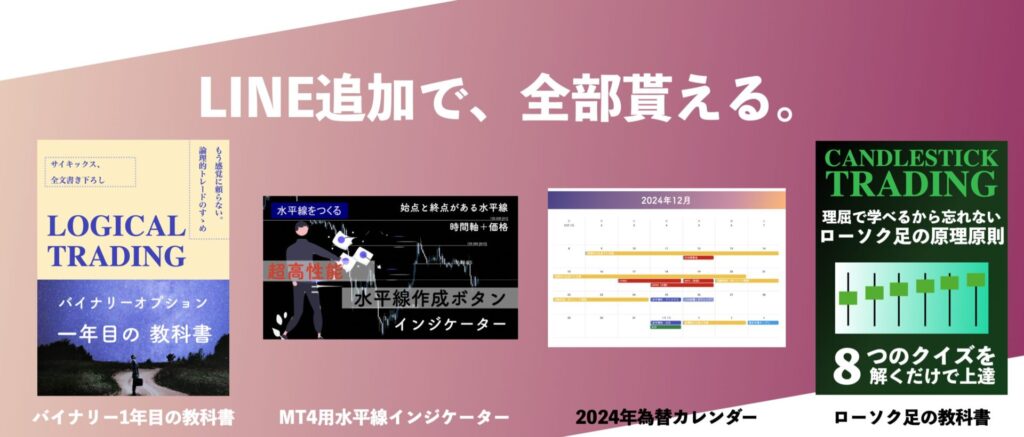

豪華特典が受け取れる公式LINEの追加はこちらから

「もし明日、記憶と経験がリセットされて、またゼロからトレードを始めることになったら?」をコンセプトに、電子書籍、カレンダー、インジケーター、トレード初心者に必要な情報をまとめたスターターパック特典をご用意しました。